senjanjani

New member

Apabila Saldo Akun Trading Forex Anda Negatif

Banyak trader bertanya-tanya, bisakah saldo akun trading di broker forex tercatat negatif? Trading dengan leverage memang memungkinkan terciptanya situasi dimana trader "berhutang" lebih besar dari dana yang telah didepositkannya. Jika dilihat dari perspektif ini, maka kekhawatiran akan saldo akun negatif itu wajar. Apalagi, sebagaimana ditunjukkan oleh kondisi pasar pasca goncangnya pasar di Black Thursday (15 Januari 2015), saldo akun trading forex negatif ternyata bisa saja terjadi. Kalau begitu, apa yang bisa kita sebagai trader lakukan untuk mencegah saldo akun berubah jadi negatif, dan apakah kita harus melunasi "hutang" di broker bila saldo telanjur negatif? Artikel ini akan membahas pertanyaan-pertanyaan tersebut.

Tak Ada Rem

Saldo akun trading forex negatif terjadi bila tidak ada "rem" yang menghentikan loss berlebihan. "Rem" ini bisa berupa Margin Call (MC) ataupun Stop Loss (SL).

Sejumlah broker menetapkan batas Margin Call dimana ketika posisi floating mengalami loss yang menyentuh batas tersebut maka posisi akan secara otomatis ditutup dalam kondisi loss. Karena konsekuensi margin call yang seperti itu, maka MC seringkali menjadi momok bagi trader. Padahal, adanya batas MC dalam settingan akun bisa mencegah balance akun Anda habis seketika ataupun menjadi bersaldo negatif. Hal yang sama berlaku pada Stop Loss yang kerap diabaikan oleh trader, padahal itu menunjang manajemen risiko dalam trading forex itu sendiri.

Dengan menetapkan setting level Margin Call dan atau Stop Loss lebih dulu, maka trader bisa terhindar dari balance negatif.

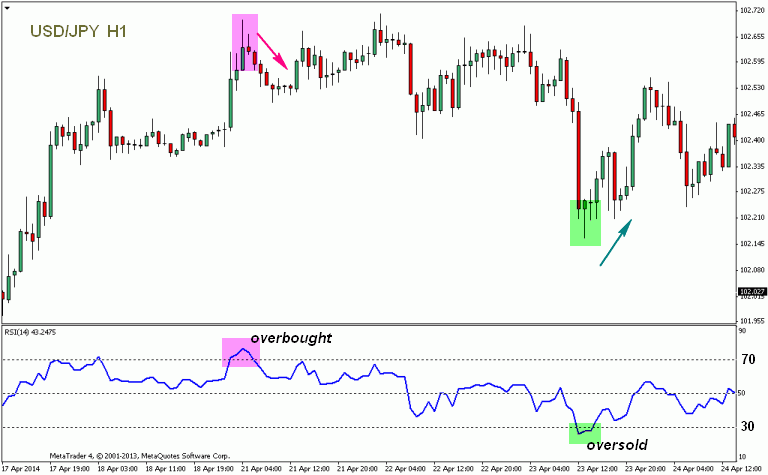

Tetapi ada kalanya juga, seperti yang banyak terjadi saat Black Thursday, SL maupun Margin Call tidak berfungsi. Hal ini langka, tetapi sekali waktu bisa terjadi menyusul perilisan berita-berita mengejutkan. Dalam volatilitas pasar yang ekstrim seperti pergerakan EUR/CHF pekan lalu misalnya, platform trading bank-bank yang menjadi "contekan" platform trading broker sempat freeze, dan hal ini mengakibatkan terjadi gap harga yang cukup besar antara harga sebelum crash dan setelah crash. Karena saat crash, platform praktis membeku, maka MC maupun SL jadi tidak berfungsi. Nah, apabila terjadi kesalahan teknis global seperti itu, maka tergantung pada broker masing-masing, apakah akan menghormati SL klien dan mengembalikan kerugian yang terjadi diluar SL, atau tidak.

Tak Harus Bayar

Sebagaimana yang bisa dilihat dari kasus Black Thursday juga, kebanyakan broker forex global memilih untuk "memaafkan" saldo akun negatif. Tindakan itu merupakan langkah yang sangat menguntungkan bagi trader, tetapi mengapa broker forex melakukan itu? Ada dua alasan:

1. Proteksi Balance Negatif

Dalam persyaratan (terms and conditions) beberapa broker ada klausa "Negative Balance Protection". Klausa ini mengacu pada komitmen broker untuk menjaga agar akun klien tidak sampai negatif dengan menerapkan level margin call tertentu, atau komitmen broker untuk "memaafkan" saldo akun trading negatif. Apabila Anda sedang mencari broker forex baru, maka mencari broker yang menerapkan klausa ini adalah salah satu ide bagus.

2. Mencegah klien berpindah broker

Operasional broker forex global mencakup seluruh dunia. Dan ini mengakibatkan mereka akan kesulitan untuk "menagih" utang-utang klien yang bersaldo akun negatif sementara broker dan klien berada di jurisdiksi negara yang berbeda. Dalam kondisi dimana broker memaksa menuntut klien untuk membayar hutang dari akun trading forex bersaldo negatif, sang klien justru dengan mudah bisa "berpindah hati" ke broker lain dan mengacuhkan saldo negatifnya di broker lama. Untuk mencegah perpindahan klien semacam itu, maka broker yang tidak memiliki klausa "Negative Balance Protection" pun seringkali memutuskan untuk mengambil jalan mudah dengan "mengampuni" balance negatif.

Kedua alasan tersebut menjadikan permasalahan saldo trading negatif tidak begitu signifikan dan cenderung langka dibanding risiko-risiko trading lainnya. Broker biasanya memilih untuk me-nol-kan saja saldo akun negatif daripada memperkarakannya. Dengan demikian, klien selanjutnya akan merasa lega, melakukan deposit dan mulai trading lagi di akun mereka.

Tergantung Broker

Namun, ada saja situasi dimana broker forex bersikeras menuntut klien melunasi balance negatif-nya. Ini bisa jadi karena regulasi yang menaungi broker tersebut melarang broker me-nol-kan akun bersaldo negatif, atau karena broker itu sendiri tengah mengalami kerugian besar-besaran. Dalam hal ini, apa yang bisa dilakukan trader?

- Apabila broker telah mencantumkan klausa "Negative Balance Protection", maka klien berhak menolak membayar dengan mengutip klausa tersebut. Tetapi umumnya broker yang demikian akan secara otomatis me-nol-kan balance di akun bersaldo negatif beberapa saat setelah saldo akun menjadi negatif, atau setelah klien mengajukan permohonan khusus.

- Apabila broker tidak memiliki klausa "Negative Balance Protection" tetapi berlokasi di jurisdiksi yang berbeda dengan klien, maka klien bisa saja mangkir. Sebagaimana klien yang berdomisili di negara berbeda dengan broker akan kesulitan menuntut broker nakal, broker yang berdomisili di negara berbeda dengan klien akan kesulitan juga untuk menuntut klien mangkir. Klien yang mangkir membayar saldo negatif jelas tidak akan bisa lagi bertrading dengan broker tersebut, tetapi masih tetap bisa bertrading dengan broker lain.

- Apabila broker tidak memiliki klausa "Negative Balance Protection" dan berada di jurisdiksi yang sama dengan klien, maka broker bisa menuntut klien ke pengadilan. Jika ini terjadi, maka tentu saja klien harus mengikuti prosedur penyelesaian tuntutan, dan kemungkinan pada akhirnya harus membayar juga.

Pada akhirnya, semua ini akan ditentukan oleh broker Anda sendiri. Komunikasikan saja dengan broker, apakah akun Anda bisa mengalami saldo negatif atau tidak, dan apa tindakan mereka jika hal itu terjadi. Kebijakan setiap broker berbeda-beda, tetapi broker yang baik akan menyatakan dengan jelas posisinya mengenai kemungkinan akun bersaldo negatif, tanpa perlu bertele-tele.

Sumber : seputarforex.com